رقابت شاخص کل و شاخص هموزن طی دوسال اخیر نشان میدهد جایی که فضای احتیاط در بورس تهران حاکم شده نماگر اصلی بازار از شاخص هموزن جا مانده است. بررسیها نشان میدهد هرگاه سیاستگذاریهای اقتصادی، بازدهی بورس را نشانه گرفته، نمادهای کوچکتر به سرعت توجه سفتهبازان را به خود جلب کرده است.

با بررسی روند شاخصهای سهامی، باید مطرح کرد که سهام بزرگان بورس به دلیل ریسکپذیر نبودن از سوی اهالی بازار با کماقبالی مواجه شده است. این موضوع کاملا آشکار است و بررسیهای آماری نیز بهوضوح بر این نکته تاکید میکنند. با توجه به اینکه ریسک سرمایهگذاری در بورس طی سالهای اخیر افزایش یافته است، سرمایهگذاران با در نظر گرفتن این موضوع، با احتیاط بیشتری به سراغ نمادهای بزرگ و شاخصساز میروند.

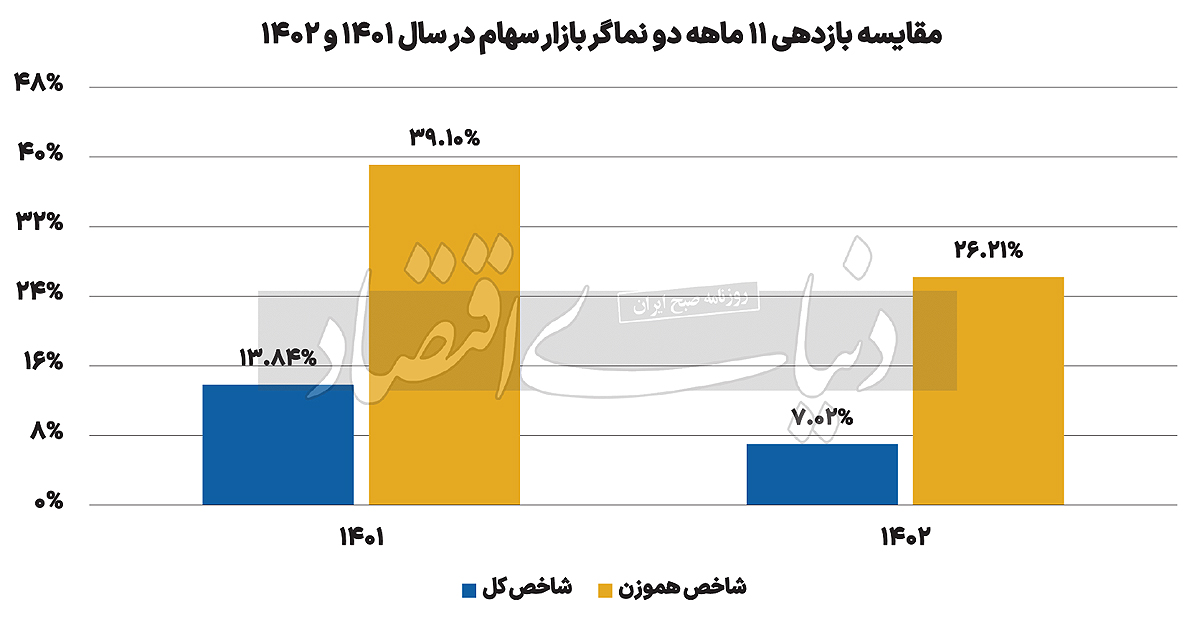

بررسیهای آماری نشان مــیدهــــــد شـــاخص کــــل سهام از ابتدای سال در حدود ۷درصد بازدهی را به ثبت رسانده، اما نماگر هموزن بیش از ۲۶درصد بازدهی را با خود یدک میکشد. این وضعیت درسال قبل نیز تکرار شده است، بهطوریکه بازدهی ۱۳.۸۴درصدی شاخص کل از ابتدای سال ۱۴۰۱ تا سومین هفته بهمنماه کمتر از بازدهی ۳۹.۱درصدی شاخص هموزن بوده است. بنابراین میتوان دریافت که با افزایش ریسکهای متعدد در بازار سهام، استراتژی معاملهگران نیز با تغییرات مهمی همراه بوده است. به بیانی دیگر بازدهی مورد انتظار دماسنج اصلی بورس در برابر ریسکهای اقتصادی و غیراقتصادی به طور چشمگیری کاهش یافته است.

در این میان برخی از کارشناسان معتقدند علاوه بر حباب داشتن قیمت سهام بزرگ از سال ۹۹ به بعد، بازار به سمت نمادهای کوچکتر حرکت کرده است. دست به دست شدن سهام در بین معاملهگران طی دو سال گذشته را شاید بتوان به همین موضوع مرتبط دانست. افزون بر آن، تجربه نشان میدهد تصمیمات سیاستگذار به طور مشخص روند نمادهای بزرگ و شاخصساز را مورد هدف قرار داده، بااینحال سهام بزرگتر هرگاه فرصت جولان پیدا کردند، در کوتاهمدت توانستهاند با اقبال سهامداران روبهرو شوند. اما آیا این موضوع میتواند در هفتههای بعد تغییر مسیر دهد؟

شاید بتوان دلایلی را برای توجیه قیمت کنونی سهام بزرگ پیدا کرد که بتواند از منظر روانی بر اذهان سرمایهگذاران تاثیرگذار باشد و برای آنها خرید سهام بزرگ را توجیهپذیر کند. دلایلی از قبیل ارزندگی قیمتی و برخی احتمالات افزایشی در مورد روند قیمت دلار و اثرات آن بر شرکتهای صادراتی احتمالا میتوانند اوضاع را به نفع این دسته از نمادها رقم بزنند. اما به هر روی با وجود گذشت یازده ماه از سال این امر نتوانسته الگوی ذهنی خریداران سهام را تغییر دهد. البته این نگرانی برای بسیاری از نمادهای دیگر نیز وجود دارد. آیا نگرانی از اصلاح جدی قیمت ممکن است به نمادهای کوچکتر نیز سرایت کند؟ آیا ممکن است شاخص هموزن در پی رشد سهام شرکتهای کوچک و متوسط باز هم فاصله خود را با شاخص کل حفظ کند؟ به نظر میرسد بخشی از این تحرکات را باید در سایه رفتار سیاستگذار طی روزهای آینده بررسی کرد و بخشی از آن را به عوامل بیرونی و روند قیمت دلار نسبت داد.

چرا پول به سمت نمادهای کوچک میرود؟

در نخستین روز معاملاتی هفته شاخص هموزن مجددا از دماسنج اصلی بازار سبقت گرفت. معاملات بورس تهران در روز گذشته اگرچه با رشد محدود شاخص کل به پایان رسید و نماگر مذکور پس از افتوخیزهای بسیار کانال۲.۱میلیون واحد را پس گرفت اما شاخص هموزن نمایش مطلوبتری را نشان داد که ریشه در احتیاط و تردید معاملهگران دارد. نوسان اندک شاخص سهام در معاملات دیروز ریشه در تردید دارد؛ جایی که نااطمینانی در بازارهای موازی نیز مشاهده شد و به دلیل غیرقابلپیشبینی بودن وضعیت بازارهای دلار و طلا در روزهای آینده، فضای احتیاطی باز هم در بورس تهران طنینانداز شد.

طبیعتا با مد نظر قرار دادن شرایط بازارهای دیگر «خرید و فروش بااحتیاط» کاملا قابلپیشبینی است. البته این موضوع را باید در نظر گرفت که مسیر افزایشی شاخص هموزن دلیلی بر بازگشت رونق به بازار مذکور نیست. در مجموع عملکرد هر دو شاخص از ابتدای سال تاکنون، سیگنالی مبنی بر جذابیت مخابره نمیکند. بر همین اساس که ارزش معاملات خرد به سطح ۳هزار میلیارد تومان رسیده است. در واقع پیامد عملکرد شاخصها را میتوان به صورت رکود نسبی و کاهش ارزش معاملات در بازار مشاهده کرد.

در روز شنبه ارزش معاملات خرد سهام با قرار گرفتن در سطح ۳۴۰۱میلیارد تومان به کمترین مقدار از دهه نخست آبانماه رسید. این عقبگرد وقتی مهم جلوه میکند که در نیمه اردیبهشتماه ارزش معاملات خرد بسیار بیشتر از این سطح بوده است. همگام با افت ارزش معاملات، از نیمسال دوم نقدینگی به سمت گروههای کوچکتر رفته کرده است. به نظر میرسد تشدید فشار فروش در نمادهای بزرگ در راستای برخی سیاستگذاریها و تحولات غیراقتصادی، پول سفتهبازانه را تا حدود زیادی به مقصد نمادهای کوچک هدایت کرده است. این شرایط در حالی است که برخی از نمادهای بزرگ و شاخصساز از نقدشوندگی بالاتری برخوردارند. به عنوان مثال خودروییها و مخابرات به رغم اینکه زیانده بودند اما همواره به دلیل اخبارمحور بودن مورد توجه بازار قرار دارند، کما اینکه از نقدشوندگی بالایی نیز برخوردارند. از سوی دیگر نمادهای کوچک با وجود اینکه پایه بنیادی قوی ندارند، اما در شرایط بحرانی مورد توجه نقدینگی نوسانگیرها قرار میگیرند. به گفته برخی کارشناسان به نظر میرسد یکی از مهمترین دلایل این مساله به این موضوع بازمیگردد که بازیگران نمادهای کوچک در مقاطعی که بازار رکودی است، میتوانند اقدام به پروژه کردن سهام کنند که در نتیجه موجب رشد قیمت و حتی حبابی شدن آن پیش میرود.

این در حالی است که در سهام بزرگ معمولا سفتهبازی رخ نمیدهد. یکی دیگر از دلایل پیش افتادن شاخص هموزن از شاخص کل، کمبود نقدینگی در بازار و در نتیجه گرایش سرمایهگذاران به گروههای کوچک است. اظهارات کارشناسان بازار سرمایه حاکی از آن است که امسال نیز ممکن است همانند سالهای قبل از اواخر بهمن تا اردیبهشت ورق به سمت شاخص کل بازگردد. بررسیهای تاریخی نشان میدهد به دلیل «انتظارات تورمی سال بعد» و «مجوز افزایش نرخ» شکاف شاخصهای هموزن و کل کاهش یابد. اما امسال وضعیت تا حدودی متفاوت و غیرقابلپیشبینی است و بازار سهام بارها متاثر از ریسکهای سیستماتیک با تشدید عرضه سهام و به تبع آن ریزش قیمت مواجه شده است. بنابراین اگر این وضعیت تداوم یابد ممکن است پیشروی شاخص هموزن و جولان سفتهبازان نیز ادامه یابد. بورس تهران همزمان با ورود به فصل زمستان، روند منفی را در پیش گرفته است. شواهد نشاندهنده این است که چنین فضایی که بازار به صورت مداوم تحتتاثیر فشار فروش قرار دارد، انگیزه خریداران به سمت نمادهای کوچکتر متمایل است. اما با تغییر وضعیت بازارهای موازی، این موازنه در بورس با تغییر مسیر روبهرو میشود.

منبع: دنیای اقتصاد

مطالب مرتبط

نظرات کاربران برای این مطلب فعال نیست