- گروه مطلب:| گزارش| بانک و بیمه| فارسی|

- کد مطلب:69736

- زمان انتشار:شنبه 28 مرداد 1402-6:14

- کاربر:

درحالیکه بانک مرکزی در حال اجرای سختگیرانه کنترل رشد ترازنامه بانکهای کشور است، به نظر میرسد خبری از محدودیت مشابه بر بودجه دولت نیست و همین موضوع موجب میشود تغذیه دولت از منابع بانک مرکزی به شکل غیرمستقیم ادامه یابد.

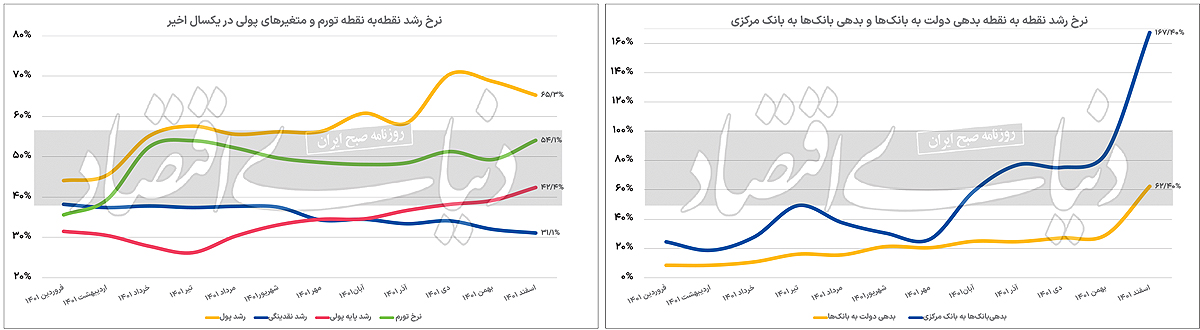

رصد آمارهای پولی و بانکی حاکی از آن است که در ماههای منتهی به پایان سال۱۴۰۱، رشد بدهی دولت به شبکه بانکی بیشتر شده و متعاقبا خود را در افزایش رشد بدهی بانکها به بانک مرکزی منعکس ساخته است. اقتصاددانان تاکید میکنند که بدون کنترل منابع و مصارف دولت، سیاستهای مهار تورم موثر نخواهد بود و دیر یا زود آثار مستقیم و غیرمستقیم کسری بودجه خود را بر متغیرهای پولی نمایان میسازد. بنابراین محدودیت ترازنامه بانکها، در ترازنامه مالی دولت نیز باید مقرر شود. باید توجه داشت با توجه به محدودیت رشد ترازنامه شبکه بانکی کشور و با توجه به اولویت بانکها در پاسخگویی به تسهیلات تکلیفی و خرید اوراق، بیانضباطی مالی دولت توام با محدودیت ترازنامه میتواند اقتصاد ایران را در مضیقه اعتبار قرار دهد.

سیاست جدید بانک مرکزی در کنترل ترازنامه بانکهای کشور باب جدیدی را درباره علل ایجاد تورم در اقتصاد ایران باز کرده است. در حالی که بانک مرکزی کاهش سرعت رشد نقدینگی را دستاورد سیاست خود معرفی میکند و کاهشی شدن نرخ تورم را نشانه موفقیت این رویکرد میداند، آمارها از رشد سایر متغیرهای پولی، مانند پایهپولی حکایت دارد.

گروهی از اقتصاددانان معتقدند رابطه علّی میان نقدینگی و پایه پولی از نقدینگی به سوی پایه پولی است و این افزایش در پایه پولی جای نگرانی ندارد. از طرفی به نظر میرسد که کاهش تورم در ماههایی که به کاهش رشد نقدینگی نسبت داده میشود، بیشتر حاصل اخبار مثبت سیاسی و ناشی از کنترل انتظارات تورمی متعاقب آرامش بازار ارز است. با اندکی تامل درباره وضعیت نظام بانکی کشور میتوان دریافت که فارغ از دیدگاهها درباره جهت علیت رشد نقدینگی و پایه پولی، عامل بنیادین کسری در نظام بانکی، یعنی ناترازی دخل و خرج دولت همچنان پابرجاست و به انحای مختلف خود را بر ترازنامه شبکه بانکی و بانک مرکزی تحمیل میکند. این بدان معناست که با وجود ادعاهای بانک مرکزی در کنترل رشد نقدینگی، سیاستگذار نباید در خواب خرگوشی بیخطر بودن رشد پایه پولی فرو رود. باید توجه داشت که در صورت عدم تعادل در مخارج دولت، کنترل ترازنامه شبکه بانکی صرفا به تخصیص قدرت اعتباردهی بانکها به تسهیلات تکلیفی و کسریهای نقدی مستقیم و غیرمستقیم دولت منتهی خواهد شد.

محدودیت ترازنامه

سال ۱۴۰۰ بود که بانک مرکزی از سیاست کنترل مقداری ترازنامه بانکها خبر داد و ضوابط مربوط به آن را در بخشنامهای اعلام کرد. بر این اساس، در ابتدا سقف رشد ماهانه ترازنامه بانکهای تجاری ۲ درصد و بانکهای تخصصی ۵/ ۲ درصد تعیین شد اما چندی بعد این نسبتها دستخوش تحول شد و دامنه رشد ترازنامه بانکها در دامنه ۵/ ۱ تا ۵/ ۲ درصد قرار گرفت. بر این اساس استانداردهایی چون نرخ کفایت سرمایه، وضعیت نقدینگی، معوقات و مواردی از این دست، محدوده مجاز رشد ترازنامه را تعیین خواهد کرد. به عنوان مثال بانکی که کیفیت ترازنامه پایینی دارد، حداکثر میتواند ۵/ ۱ درصد در هر ماه به حجم ترازنامه خود اضافه کند، اما بانکی که در بهترین حالت از نظر استانداردهای بانکی قرار دارد مجاز است در هر ماه تا ۵/ ۲ درصد رشد ترازنامه داشته باشد.

با گذشت زمان نشانههایی از عملکرد این سیاست تازه نمایان شد و خود را در رشد ترازنامه شبکه بانکی کشور منعکس کرد. بر این اساس پس از مدتها سطح رشد نقدینگی به میانگین بلندمدت خود بازگشت و در تیرماه سال ۱۴۰۲ رشد نقطهبهنقطه معادل ۵/ ۲۷ درصد را به ثبت رساند. بانک مرکزی این کاهش را نشانهای از موفقیتآمیز بودن سیاست خود تلقی میکند و معتقد است این توفیق خود را در کاهشی شدن انتظارات تورمی و کاهش رشد سطح قیمتها نشان داده است. از سوی دیگر تورم نقطهبهنقطه نیز در ماههای اخیر روند کاهشی به خود گرفت؛ کاهشی که مسوولان اقتصادی دولت آن را به کاهش سطح رشد نقدینگی نسبت میدهند.

دورخیز رشد پایه پولی

با این حال بررسی آمارهای پولی و بانکی منتشر شده از سوی بانک مرکزی نشان میدهد که همزمان با کاهش سرعت رشد نقدینگی، رشد پایه پولی به سطح بالاتری رفته و به سطوح بالاتر از ۴۰ درصد رسیده است. برخی اقتصاددانان بر این باورند که این افزایشها به این معناست که سیاست محدودیت ترازنامه بانکی از سوی سیاستگذار پولی، مسکنی موقت برای مهار رشد نقدینگی است و تداوم موتورهای اصلی خلق نقدینگی، نه تنها به کنترل پایدار رشد متغیرهای پولی منتهی نمیشود، بلکه میتواند با برجا گذاشتن آثار رکودی به اقتصاد کشور آسیب بزند. از سوی دیگر اما و اگرها درباره اثر سریع کنترل رشد نقدینگی بر تورم زیاد است و میتوان دو عامل بسیار مهمتر را به کاهش تورم اخیر نسبت داد. نخستین افت قابل توجه نرخ تورم به تخلیه اثر تورمی حذف ارز ترجیحی باز میگردد.

همانطور که افزایش ناگهانی برخی از قیمتها نرخ تورم را به یکباره افزایش داد، با گذشت یکسال از این جهش و حذف آن از شاخصهای تورمی، اثر آن از شاخص بهای مصرفکننده حذف شد. از سوی دیگر اخبار مثبت سیاسی و گشایشهای ارزی حاصل متعاقب آن موجب شده تا آرامش به بازار دلار بازگردد و موجب کنترل انتظارات تورمی شود. از سوی دیگر آمارها نشان میدهد اثر کاهش یا افزایش نقدینگی با اندکی تاخیر در شاخص بهای مصرفکننده ظاهر میشود. مجموع این نکات باعث میشود در ارتباط دادن کاهش تورم اخیر با کاهش نرخ رشد نقدینگی تشکیک کنیم.

دفاع طرفداران درونزایی

در این میان طرفداران نظریه درونزایی پول نظر دیگری دارند و معتقدند رشد پایه پولی مساله نگرانکنندهای نیست. این افراد معتقدند جهت علیت میان پایه پولی و نقدینگی برعکس است، یعنی به جای آنکه رشد پایه پولی عامل رشد نقدینگی باشد، این رشد نقدینگی است که پایه پولی را افزایش میدهد. به عبارت دیگر عاملیت در خلق نقدینگی نه با بانک مرکزی بلکه در اختیار بانکهاست. به همین جهت برخی اقتصاددانان از رویکرد فعلی بانک مرکزی حمایت میکنند و رشد پایه پولی را خطرناک تلقی نمیکنند. این در حالی است که برخی نیز معتقدند که در نهایت عدم تعادل بودجه و تامین مالی غیرمستقیم از منابع بانک مرکزی، باعث خواهد شد که در نهایت رشد نقدینگی نیز تغییر مسیر دهد و باعث افزایش تورم شود. نکته مهم نیز این است که رشد نقدینگی و تورم هیچگاه در کوتاهمدت همبستگی بالایی نداشتند، اما در بلندمدت این دو متغیر هم مسیر بودند. استدلال این گروه نیز این است که نمیتوان برای کسری منابع دولت پول چاپ کرد، اما برای کنترل نقدینگی تنها به بازار پول فشار آورد و در نهایت بتوان با این روش رشد نقدینگی را متوقف کرد.

تداوم عامل رشد تورم

فارغ از عواملی که برای رشد متغیرهای پولی و جهت علیت آنها ذکر میشود، به نظر میرسد عامل مهم تشدیدکننده ناترازی در شبکه بانکی کشور همچنان پابرجاست. کسری بودجه دولت به انحای مختلف همچنان خود را بر بانکها و بانک مرکزی تحمیل میکند. در واقع گرچه مباحثه ارزشمندی میان طرفداران برونزایی و درونزایی پول در جریان است، اما به نظر میرسد صحت ادعای هر یک از طرفین به این نکته بستگی دارد که دولت تصمیم بگیرد از چه مسیری کسری بودجه خود را تامین کند. در روشی که دولت از تامین مستقیم منابع بودجه از پایه پولی اجتناب میورزد بانکها محل تامین این منابع خواهند بود. یکی از روشهای مرسوم تامین کسری بودجه ملزم کردن بانکها به خرید اوراق است. روش دیگر تعیین تسهیلات تکلیفی است.

این دو روش موجب میشوند بخش زیادی از منابع نقدی بانکها و قدرت اعتباردهی آنها صرف کسریهای بودجه شود و در عوض برای پاسخ به نیازهای نقدی خود سراغ بانک مرکزی و اضافه برداشت بروند. بدون شک در صورتی که دخل و خرج دولت تنظیم نشود و همچنان سیاست کنترل ترازنامه بانکها در دستور کار قرار بگیرد، شاهد آن خواهیم بود که الزام بانکها به خرید اوراق و پرداخت تسهیلات تکلیفی میتواند قدرت تسهیلاتدهی بانکها را بهشدت محدود کند و اقتصاد ایران را به رکود قابلتوجهی فرو برد. بسیاری معتقدند که در نهایت مهار ترازنامه بانکها، در کوتاهمدت میتواند رشد نقدینگی را مهار کند، اما در بلندمدت نیاز است که سیاستهای اصلاح ترازنامه بودجه دولت نیز به اندازه کنترل ترازنامه بانکها جدی گرفته شود.

منبع: دنیای اقتصاد

مطالب مرتبط