- گروه مطلب:| گزارش| بازرگانی| اقتصاد سیاسی| بانک و بیمه| فارسی|

- کد مطلب:52571

- زمان انتشار:چهارشنبه 20 مهر 1401-7:34

- کاربر:

پس از آنکه فدرالرزرو آمریکا برای مقابله با تورم روزافزون این کشور سیاستهای تهاجمی در پیش گرفت و نرخ بهره را طی چند مرحله افزایش داد، کشورهایی که روابط مالی و تجاری گستردهای با این کشور دارند، روند همسویی اتخاذ کردند و نرخ بهره خود را افزایش دادند.

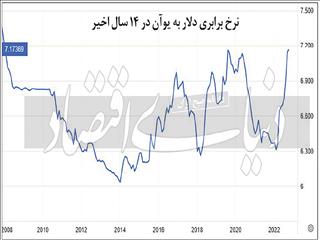

با این حال چین بهعنوان بزرگترین شریک تجاری آمریکا واکنش متفاوتی به این سیاست نشان داده است. اژدهای زرد که هنوز با رکود ناشی از پاندمی کرونا و بحران بازار مسکن دست و پنجه نرم میکند، در تلاش است تا به جای سیاست پولی با استفاده از سیاست ارزی به این تحولات واکنش نشان دهد. از همین رو نرخ برابری یوآن به دلار به شکل دستوری در حال تضعیف و به کمترین مقدار ۱۴سال اخیر رسیده است. سیاستگذاران چینی چندان از این وضعیت نگران به نظر نمیرسند؛ چراکه تضعیف یوآن به تقویت صادرات این کشور در معرض رکود، یاری خواهد رساند. با این حال برخی کارشناسان بر این باورند تضعیف یوآن ریسک خروج سرمایه را به همراه دارد که خطر بیثباتی مالی را تشدید میکند.

پس از افزایش نرخ بهره، واکنش کشورها به این موضوع قابل توجه بود، برخی با افزایش نرخ بهره همسو شدند؛ اما به نظر میرسد که چین برای جلوگیری از رکود بهویژه پس از سیاست کنترل کووید، دست به تضعیف دستوری نرخ ارز زده است. برخلاف اکثر ارزهای معتبر جهان، نرخ یوآن تابع فعل و انفعالات آزاد بازار ارز نیست، بلکه در یک نظام نرخ برابری محدود تعیین میشود.

ترفندهای جدید چین

در سال۱۹۸۸ پل کروگمن، اقتصاددان نوبلیست گفت که به احتمال زیاد دنیا از نرخ ارز شناور دور خواهد شد. درعوض، دولتها از مکانیزمی با عنوان هدف گسترده برای نرخ ارز بهره میبرند تا از سرگردانیهای ارزی، جلوگیری کنند. اگرچه او درباره این پیشبینی اشتباه میکرد، اما میتوان بخشی از صحبتهای او را در سیاستهای آتی چین برای یوآن دید.

مقامات چینی در هفتههای اخیر مجموعهای از مانورهای آزمودهشده را برای کاهش افت یوآن اجرا کردند که موفقیت نسبی را در مقایسه با سایر ارزهای جهان نشان میدهد؛ اما تحلیلگران میگویند که در طولانیمدت یوآن در برابر دلار با چالشهای متعددی روبهرو خواهد شد. تلاشهای زیاد دولت چین که با کاهش حدود ۷درصدی یوآن در اواسط ماه اوت انجام گرفت و باعث شد تا یوآن به پایینترین میزان ارزش در ۱۴سال اخیر، یعنی ۲۵/ ۷ در هر دلار در اواخر سپتامبر برسد، سبب ارسال سیگنالهای قوی به بازار شد و درپی آن اقدامات مدیریتی که هزینه پیشفروش یوآن را افزایش میداد، شدت گرفت. در پی این سیگنالهای قوی برای بازار، هفته گذشته بانک مرکزی چین از دولت خواست تا بانکهای تحت مالکیت خود را برای فروش دلار آماده کند. این موضوع باعث شد تا یوآن در برابر دلار مقداری کشش بهدست آورد که البته باعث توقف واحد پول چین در برابر سایر ارزها نیز شد؛ بهطوریکه تحلیلگران معتقدند این اقدامات سیاستگذاران پولی چین باعث میشود تا در ماههای آینده و با خطر تغییرات بیثباتکننده، یوآن ضعیفتر شود.

پیشبینیهای متعددی درخصوص نرخ برابری یوآن در برابر دلار در هفتههای اخیر مطرح شد. برخی از پیشبینیها انتظار داشتند که باتوجه به شرایط کنونی، دلار به یوآن در حدود ۴۰/ ۷ در حوالی ماههای اکتبر و نوامبر معامله شود؛ درحالیکه گروهی دیگر به رسیدن نرخ دلار به یوآن به ۳۰/ ۷ در یک محیط قوی دلاری، اظهار خوشبینی کرده بودند. البته بهرغم همه این پیشبینیها، یوآن روز گذشته حدود ۱۷/ ۷ در هر دلار معامله شد. ازآنجاکه سرمایهگذاران، اقدامات جدیدی را درجهت کاهش نوسانات یوآن، حداقل در کوتاهمدت پیشبینی نمیکردند، انتظار نوسانات آتی یوآن در موقعیتهای معاملاتی ماه گذشته به دوبرابر رسید. این موضوع باعث میشود تا میزان ریسک برای مقامات چینی که تمایل زیادی برای تثبیت نرخ یوآن پیش از تعطیلات ملی یکهفتهای داشتند، بهشدت افزایش یابد.

این موضوع ازنظر سیاسی زمانی حساسیت بیشتری پیدا میکند که حزب حاکم چین قرار است در ۱۶اکتبر، کنگره پنجساله خود را افتتاح کند و رئیسجمهور فعلی چین در جریان این کنگره، برای سومین دوره در این مقام باقی بماند. ضعیفتر شدن یوآن مشکل دیگری را نیز درپی خواهد داشت و خطر بیثباتی مالی ناشی از خروج سرمایه را تشدید میکند. براین اساس سرمایهگذاران خارجی، دارایی اوراق قرضه چینی خود را برای هفتمین ماه متوالی، در ماه اوت کاهش دادند. در بخش سیاست پولی نیز یوآن ضعیفتر که حاصل شکاف گسترده بین نرخهای بهره پایین چین و افزایش نرخهای ایالات متحده است، باعث میشود که حمایت از اقتصاد چین بهعنوان دومین اقتصاد بزرگ جهان را در شرایط متزلزل کنونی دشوارتر کند. لازم به ذکر است که شکاف بازدهی بین اوراق قرضه دولتی ۱۰ساله چین و اوراق خزانهداری آمریکا، به بیشترین میزان در ۱۵سال اخیر رسیده است.

مسیر مبهم یوآن در آینده

تحلیلگران کماکان معتقدند که برخلاف دو باری که یوآن در سالهای ۲۰۱۹ و ۲۰۲۰ در اوج تنشهای تجاری روابط چین و آمریکا و شیوع اولیه کووید-۱۹ از سطح روانی ۷ دلاری عبور کرد، انتظار نمیرود که پکن ناامیدانه از سطح یوآن دفاع کند. جو وانگ، رئیس بخش بزرگ فارکس چین معتقد است: «بانک مرکزی باید بین بازارمحور بودن و همچنین تضمین ثبات مالی تعادل برقرار کند. از این رو مسیر رسمی حرکت همچنان بدون علامت در جادههاست؛ اما نوسانات دو طرفه وجود خواهد داشت.» بدیهی است که اقتصاد چین نیز از ضعف یوآن سود میبرد؛ چراکه صادرات را با ارزانتر کردن نسبی دلاری تقویت میکند. بخش صادرات در چین به ستونی حیاتی برای اقتصاد تبدیل شده است؛ زیرا با تبعات شیوع کووید و بحران املاک مبارزه میکند.

علاوه بر این، تحلیلگران بر این باورند که یوآن به اندازه یورو، ین و سایر ارزهای اصلی در سال جاری خیلی در برابر دلار افت نکرده است و این امر یوآن را در برابر سبدی از ارزهای شرکای تجاری اصلی چین با افت ۴/ ۱درصدی نسبتا مقاوم نگه میدارد. مقامات چینی که تاکید کردهاند میخواهند یوآن را بینالمللیتر و بازارمحورتر کنند، قصد ندارند ارزش بلندمدت یوآن را تحت کنترل درآورند، بلکه میخواهند از کاهش ناگهانی کوتاهمدت که اقتصاد و جریان سرمایه آن را مختل میکند، جلوگیری کنند. با تمام این اوصاف، درحالیکه مقامات چینی میخواهند ثبات فارکس را در کنگره حزب حفظ کنند، اختلاف بازدهی فزاینده بین ایالات متحده و چین همچنان میتواند عامل ظهور مجدد ضعف یوآن در اواخر سال باشد.

علت تمایل به کاهش ارزش یوآن

دلیل این کاهش ارزش یوآن واضح است. فدرالرزرو آمریکا برای جلوگیری از تورم، نرخ بهره خود را بهصورت بیسابقه افزایش داد. بانک مرکزی چین بهمنظور ثبات بخشیدن به نرخ یوآن میتوانست نرخ بهره خود را بهصورت هماهنگ با فدرالرزرو افزایش دهد. اما سیاست پولی سختگیرانه در شرایطی که اقتصاد چین با وضعیت رکود دارایی و تبعات ناشی از کووید-۱۹ دستوپنجه نرم میکند و در موضع ضعیفی قرار گرفته است، درتضاد با منافع این کشور خواهد بود. چیزی که کمتر مشخص است این است که انتهای این روند کاهش ارزش یوآن، کجا خواهد بود و ادامه این روند نزولی تا چه اندازه منطقی است؟

برخی از تحلیلگران نگران تکرار وضعیتی هستند که در سال۲۰۱۵ رخ داد. زمانی که کاهش ارزش یوآن باعث خروج سرمایه از کشور شد و به دنبال آن فشار رو به پایینی به یوآن وارد شد. به این ترتیب چین با پایین نگه داشتن ارزش پول خود، کالاهای خود را در بازارها ارزانتر کرد تا در تولید و صادرات از آمریکا پیشی بگیرد. البته تکرار این وضعیت بعید بهنظر میرسد؛ چراکه اکنون منطقه هدف تعیین نرخ ارز توسط بانک مرکزی چین بهتر مدیریت میشود. چین در گذشته پول خود را به دلار متصل نگه میداشت؛ زیرا نگران بود که افت محسوس ارزش یوآن، باعث افزایش ارزش دلار در برابر یوآن شود. اکنون اما احتمال کاهش بدون قاعده ارزش یوآن دربرابر دلارکمتر است و به همین دلیل چین تلاش کمتری برای جلوگیری از این اتفاق خواهد کرد.

اقتصاددانان گاهی اوقات به مفهومی تحتعنوان «سه گانه غیرممکن» استناد میکنند. به این معنا که یک کشور ممکن است خواهان ثبات نرخ ارز، استقلال مالی و جریان آزاد سرمایه باشد، اما از میان این سه، تنها دو مورد را میتواند بهطور همزمان داشته باشد. کشورهای ثروتمند معمولا بهصورت واضح انتخاب خود از این ۳ مورد را اعلام میکنند. اما اقتصادهای نوظهور مواضع متفاوتی اتخاذ میکنند و هیچکدام از این اهداف را نه بهطور کامل رد و نه بهطور کامل تایید میکنند. مثلا با اعمال اندکی محدودیت بر جریان سرمایه، میتوانند تا حدودی به نرخ ارز ثبات ببخشند، بدون اینکه کاملا از استقلال پولی صرفنظر کنند. درخصوص چین، ثبات نرخ ارز از سایر موارد سهگانه مهمتر است. درعین حال چین بهخصوص از سال ۲۰۱۵ به بعد کنترل سرمایه را نیز با جدیت دنبال میکند. این محدود کردن جریان سرمایه اما نهایتا میتواند ناکارآمد و ناخوشایند باشد.

منبع: دنیای اقتصاد

مطالب مرتبط