- گروه مطلب:| تحلیل روز| اقتصاد سیاسی| فارسی|

- کد مطلب:50410

- زمان انتشار:پنجشنبه 20 مرداد 1401-8:30

- کاربر:

در چهار دهه اخیر، شاهد کاهش در خور توجه تورم در کشورهای صنعتی و اقتصادهای نوظهور و در حال توسعه بودهایم.

متاسفانه، بر خلاف روندهای جهانی، اقتصاد ایران در درازمدت از نرخهای تورم پایین به نرخهای تورم بالا گذر کرده است. به این معنی که در ایران میانگین تورم سالانه از حدود۰/ ۵درصد در دوره (۱۳۵۷-۱۳۲۳) به حدود ۹/ ۲۰درصد در دوره بعد از انقلاب (۱۴۰۰- ۱۳۵۸) رسیده است. در این دوره اقتصاد ایران در هشت سال تورم بالای ۳۰درصد را تجربه کرده است که دو سال آن به دوره ریاستجمهوری آقای هاشمی رفسنجانی و شش سال آن به دور اول و دوم تحریمهای بینالمللی در دهه۱۳۹۰ مربوط است. مادامی که دولت به پولی کردن کسریهای پیدا و پنهان بودجه خود ادامه دهد در سالهای پیش رو (با برجام یا بدون برجام)، تورم بالا و دو رقمی همچنان در اقتصاد ایران استمرار خواهد یافت.

با آنکه در میان اهل فن تجربه کشورهای صنعتی و اقتصادهای نوظهور و در حال توسعه در زمینه مبارزه با تورم، بحث شناختهشدهای است، شاید طرح این مباحث به زبان ساده برای دولتمردانی که سعی دارند با قیمتگذاری دستوری به جنگ تورم بروند، خالی از فایده نباشد.

۱- کاهش نرخ تورم در جهان در پنج دهه اخیر

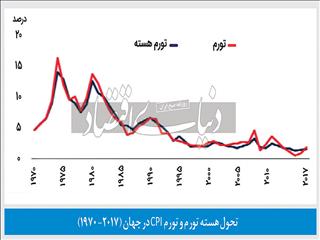

در چند دهه اخیر، اقتصاد جهانی شاهد کاهش در خور توجه تورم بوده است. میانه شاخص بهای مصرفکننده در جهان از حداکثر نزدیک به ۱۷درصد در سال ۱۹۷۴ به ۷/ ۱درصد در سال۲۰۱۵ کاهش یافت. در همین بازه زمانی، اقتصادهای نوظهور و در حال توسعه نیز کاهش درخور توجه تورم را تجربه کردند: در این کشورها، بعد از اوجگیری تورم در سال۱۹۷۴به سطح ۳/ ۱۷درصد، نرخ تورم در سال ۲۰۱۷ به ۵/ ۳درصد رسید. در میان کشورهای با درآمد پایین، نرخ تورم در سال۲۰۱۷ حدود ۵درصد بود که معادل یکسوم این رقم در دهه۱۹۷۰ است.

آخرین آمارهای موجود نیز بیانگر آن است که دردوره ۲۰۲۱-۲۰۱۴ متوسط نرخ تورم در اقتصادهای پیشرفته ۷/ ۱درصد و در اقتصادهای نوظهور و در حال توسعه ۸/ ۲درصد بوده است. متوسط نرخ تورم سالانه در کشورهای خاورمیانه و آسیای مرکزی در این دوره بالاتر و ۳/ ۸درصد گزارش شده است۱.

۲- تشخیص هزینههای بالای تورم و مزایای ثبات قیمتها

در دورانی که نرخ های تورم در کشورهای صنعتی و در حال توسعه بالا بود، اقتصاددانان (همچنین مردم و سیاستمداران) شروع به بحث درباره هزینههای بالای تورم کردند. آنان دریافتند که:

* محیط تورمی بالا، منجر به سرمایهگذاری بیش از حد در بخش مالی میشود ضمن آنکه تورم بالا غالبا با رشد پایینتر و بحران های مالی همراه است (IMF; Mishkin ۲۰۰۸) .

* تورم منجر به نااطمینانی درباره قیمتهای نسبی و سطح قیمتهای آتی میشود و تصمیمگیری مناسب را برای شرکتها و اشخاص دشوارتر میکند و لذا کارآیی اقتصادی را کاهش میدهد.

* رابطه متقابل نظام مالیاتی و تورم نیز اختلالاتی را ایجاد میکند که اثر منفی بر فعالیتهای اقتصادی دارد.

* تجربه جهانی و تحقیقات علمی بیانگر آن است که نرخهای تورم پایین و کم نوسان غالبا با رشد سریعتر سرمایهگذاری و اقتصاد و نوسان کمتر تولید و اشتغال همراه بوده است (Khan and Senhadji ۲۰۰۱, Woodford ۲۰۰۳, Mishkin ۲۰۰۸).

* افزایش قیمتها با اعتماد ضعیفتر سرمایهگذاران همراه میشود، موجب کاهش انگیزه برای پسانداز میشود و ترازنامه مالی بخش خصوصی و بخش عمومی را برهممیزند.

* تورمهای بالا افزون بر آثار زیانبار فوق، میتواند بهصورت بیتناسب بر دوش فقرا بیفتد. دلیل این امر آن است که خانوارهای فقیر بیشتر به درآمد حاصل از دستمزد اتکا دارند و کمتر به حسابهای بانکی مشمول دریافت بهره دسترسی دارند و احتمال اندکی وجود دارد که داراییهای مالی و واقعی درخور توجهی داشته باشند.

۳- تحولات ساختاری در اقتصاد جهانی و تحول در راهبردهای مدیریت سیاست پولی

در پنج دهه اخیرتحولات ساختاری گستردهای در جهان رخ داده است که مهمترین آنها عبارتند از: جهانی شدن اقتصادها و همپیوستگی روزافزون بازارهای مالی در جهان. این تحولات ساختاری، کاهش تورم در سطح جهانی را تسهیل کرده است.

در عرصه سیاستگذاری، بهکارگیری سیاستهای پولی، ارزی و مالی موثر توسط برخی از اقتصادهای نوظهور و در حال توسعه، به کنترل موفق تورم کمک کرده است (Hammond, Kanbur and Prassad۲۰۰۹, Taylor ۲۰۱۴, Fischer ۲۰۱۵). در برخی از اقتصادهای نوظهور و در حال توسعه، انجام اصلاحات ساختاری در بازار کار و محصول نیز از طریق انعطافپذیرتر کردن بازارها و تقویت رقابت، مقابله با تورم را بیشتر تسهیل کرده است.

فردریک میشکین چگونگی تغییرراهبردهای مدیریت سیاست پولی را برای مهار تورم به خوبی توضیح داده است. به گفته او تقریبا در تمام کشورهای جهان، مقامات پولی و دولتها قواعد زیر را به تدریج پذیرفتهاند:

۱- هیچ رابطه بلندمدتی بین تولید (اشتغال) و تورم وجود ندارد: فریدمن و ادموند فِلِپس استدلال کردند که رابطه بلندمدتی بین بیکاری و نرخ تورم وجود ندارد. به بیان دقیقتر، اقتصاد در بلندمدت فارغ از میزان نرخ تورم، به سمت نرخ طبیعی بیکاری گرایش خواهد داشت. حمله پولیون به این معنی بود که سیاست پولی باید بر کنترل تورم متمرکز باشد و بهترین راه برای انجام آن، پیگیری رشد کنترلشده عرضه پول خواهد بود.

۲- انتظارات نقش حیاتی در پیامدهای سیاستهای پولی دارد: از اوایل دهه ۱۹۷۰، رابرت لوکاس۲ نظریه انتظارات عقلایی را بنیان نهاد و این نکته را اثبات کرد که انتظارات مردم و بازارها درباره اقدامات سیاستی تقریبا اثر مهمی بر تمام بخشهای اقتصاد دارد. نظریه انتظارات عقلایی به سرعت آشکار کرد که چرا بین بیکاری و تورم نمیتواند رابطه بلندمدتی وجود داشته باشد و لذا تلاش برای نیل به نرخ بیکاری کمتر از نرخ طبیعی منجر به تورم بالاتر خواهد شد و بهبود عملکرد تولید یا اشتغال را در پی نخواهد داشت. هرچند شواهد تجربی مربوط به عدم تاثیرگذاری سیاستها ضعیف است؛ اما نکته اصلی انقلاب انتظارات عقلایی مبنی بر اینکه اثر سیاست پولی بر اقتصاد اساسا متاثر از انتظارات درباره سیاست پولی است، بهطور گسترده پذیرفته شده است.

۳- سیاست پولی در معرض مشکل ناسازگاری زمانی۳ است: اگر رفتار عاملان اقتصادی مبتنی بر انتظارات عقلایی باشد و سیاستگذار پولی قانونا بتواند بر مبنای صلاحدید اتخاذ تصمیم کند و انگیزه و ابزار کافی برای عدول از تعهد درازمدت خود به کاهش تورم داشته باشد، ناسازگاری زمانی در سیاست پولی پیش خواهد آمد. بهمنظور اجتناب از مشکل ناسازگاری زمانی، بانک مرکزی باید برای عموم مردم توضیح دهد که قصد افزایش تولید یا اشتغال را بیش از آنچه با تورم ثابت سازگار است، ندارد و تلاشی برای غافلگیر کردن مردم از طریق توسل به سیاست انبساطی، اختیاری و غیرمنتظره نخواهد کرد.

۴- استقلال بانک مرکزی برای ارائه سیاستهای پولی موفق ضروری است: مستقل کردن بانکهای مرکزی میتواند به جدا کردن آنها از فشارهای سیاسی برای سوءاستفاده از رابطه کوتاهمدت بین اشتغال و تورم کمک کند. استقلال بانک مرکزی آن را از نزدیکبینیای که اغلب ویژگی فرآیند سیاسی برخاسته از ملاحظات سیاسی درخصوص پیروزی در انتخابات در آینده نزدیک است، رها میکند و منجر به نتایج سیاستی بهتری میشود. هم نظریه اقتصادی و هم نتایج بهتر کشورهایی که بانک مرکزی مستقلتری داشتند، منجر به حرکت به سمت افزایش استقلال بانک مرکزی شد. در حال حاضر تقریبا تمام بانکهای مرکزی در کشورهای توسعهیافته و بسیاری از اقتصادهای نوظهور، سطح استقلالی برابر یا بیشتر از فدرالرزرو آمریکا را دارند.

۵- لنگر اسمی قوی برای دستیابی به پیامدهای سیاست پولی خوب، امری کلیدی است: تحولات دورانساز در تئوری اقتصادی با افزایش آگاهی اقتصاددانان، سیاستمداران و عموم مردم از هزینههای بالای تورم همراه بود. این روند آشکار ساخت که چرا لنگر اسمی (متغیر اسمی که سیاستگذاران پولی برای محدود کردن سطح قیمتها از آن استفاده میکنند، مثل نرخ تورم، نرخ ارز یا عرضه پول) عامل مهمی در دستیابی به ثبات قیمتهاست.پیروی از لنگر اسمی از طریق کاهش انتظارات تورمی، از ثبات قیمتها حمایت میکند. انتظارات تورمی اندک و با ثبات منجر به ثبات قیمتها و دستمزدها میشود و رفتاری را تعیین میکند که سطح و نوسان تورم را کاهش میدهد. با این وجود زمانی که رابطه بین پول و تورم بیثبات است، هدف پولی بهعنوان لنگر اسمی قوی دچار مشکل خواهد شد. ناامیدیها از هدفگذاری پولی منجر به جستوجو برای لنگر اسمی بهتر شد و گسترش هدفگذاری تورم را در دهه۱۹۹۰ در پی داشت.

تا سال۲۰۱۷ در سهچهارم کشورهای نوظهور و در حال توسعهای که هدفگذاری تورم را در دستور کار خود قرار داده بودند، نرخ تورم در محدوده اهداف بانکهای مرکزی این کشورها یا کمتر از آن قرار داشت. به موازات کاهش سطح تورم، دامنه نوسانات آن نیز کاهش یافته است.

در گذشته دور چنین اجماعی بر سر موارد فوق وجود نداشت. قبلا دیدگاههای بانکداران مرکزی، بسیار متفاوت بود که منجر به اعمال سیاست پولی نامناسب و افزایش نرخ تورم میشد.

۴-مخاطرات بازگشت تورم های بالا در جهان

با وجود کاهش نرخهای تورم در جهان در چند دهه اخیر، این نگرانی وجود دارد که عواملی که به کاهش نرخ تورم در این دوره کمک کرده است، تضعیف شود و تورم بالاتر مجددا به اقتصاد جهانی بازگردد. روگوف در مقاله مهم خود، اعلام کرد که تضعیف حرکت به سمت استقلال بانکهای مرکزی و کند شدن رشد روندی اقتصاد جهانی بهدلیل ایجاد موانع در راه جهانی شدن و آزادسازی اقتصادها بزرگترین تهدید برای روند کاهشی نرخ تورم است و افزایش بدهی بخش عمومی و خصوصی در بسیاری از کشورها میتواند پایبندی به چارچوبهای قوی سیاست مالی و پولی را تضعیف کند. این تحولات نامطلوب اگر با بازارهای کار انعطافناپذیر یا نوسانات بالای بازار مواد اولیه و انرژی توام شود، میتواند به بازگشت تورمهای بالاتر بینجامد (Rogoff ۲۰۰۳). وقایع چند سال اخیر موید نظرات او است.

بانک جهانی قبل از شیوع بیماری کرونا در جهان و حمله روسیه به اوکراین پیشبینی کرده بود که اگر شاهد بازگشت نرخهای بالای تورم باشیم، بسیاری از کشورهای نوظهور در برابر پیامدهای نامطلوب آن آسیبپذیر خواهند بود: انتظارات تورمی در این کشورها کمتر لنگر شدهاند و در نبود چارچوبهای قوی سیاست پولی در بسیاری از این کشورها؛ این به آن معناست که تورم نسبت به تغییرات نرخ ارز حساستر است. افزون بر این بهواسطه افزایش بار بدهی در سالهای اخیر، موقعیت مالی کشورهای نوظهور و در حال توسعه بیش از پیش در برابر نوسانات اوضاع و احوال بازار و افزایش هزینه استقراض آسیبپذیر شده است. در این وضعیت بانکهای مرکزی ناگزیر خواهند بود به تنهایی و بدون برخورداری از مزایای سیاست مالی تثبیتی دولتها، به مقابله با فشارهای تورمی اقدام کنند.

در پی سیاستهای مالی انبساطی دولتهای صنعتی در دوران کرونا برای کمک به کسبوکارها و اقشار آسیبپذیر و اختلال در زنجیره تامین جهانی، اقتصادهای صنعتی جهان از نیمه دوم سال۲۰۲۱ شاهد افزایش نرخ تورم بودهاند.

در این وضعیت با حمله روسیه به اوکراین (در ۲۴فوریه۲۰۲۲)، تامین نیازهای نفت و گاز اروپا با نااطمینانی مواجه شد و صادرات غلات از روسیه و اوکراین به کشورهای آسیایی و آفریقایی دچار اختلال شد. به همین دلیل از آن پس شاهد افزایش قیمت نفت و گاز و غلات در جهان بودهایم و به این ترتیب اقتصادهای صنعتی بعد از چند دهه شاهد بازگشت نرخهای تورم بالا شدند. قبل از بحران اخیر نیز اقتصاد جهانی شاهد ادوار تورمی متاثر از عوامل جهانی بوده است. در واقع از سال۱۹۷۰ تا چند سال پیش شوکهای تقاضای جهانی و شوکهای نفتی هر یک موجب بروز ۴۰درصد نوسانات جهانی تورم بودهاند. معذلک در دوره ۲۰۰۱ تا ۲۰۱۹، شوکهای داخلی بهویژه شوکهای عرضه داخلی منبع اصلی نوسانات تورم داخلی در کشورها بوده است.

کشورها برای مصون داشتن اقتصادهای داخلی از پیامدهای منفی شوکهای جهانی جز بهکار بستن سیاستهای ضد چرخهای، تقویت نهادها از جمله استقلال بیشتر بانک مرکزی و برقراری محیط مالی موثر برای تامین ثبات اقتصاد کلان چارهای ندارند.

۱-IMF, (۲۰۲۲), World Development Report, p. ۱۴۸

۲- Robert Lucas

۳- The time-inconsistency problem

منبع: دنیای اقتصاد

دکتر بهروز هادیزنوز

مطالب مرتبط